Není tisícovka jako tisícovka! Co je mentální účetnictví?

27. 2. 2018 – 9:12 | Naše peníze | red |Diskuze:

Pokud jde o peníze, jako lidé děláme hloupé chyby. Jak nás při nakládání s penězi ovlivňuje naše myšlení? Proč si peníze škatulkujeme a a zařazujeme na oddělené mentální účty? V čem nám to pomáhá a proč to může být překážkou?

Ztracená tisícovka

V úvodu do behaviorálních financí se obvykle začíná příkladem. Představte si, že jste si koupili lístek na představení, na které jste se velmi těšili. Vcházíte na místo konání a zjišťujete, že jste váš lístek, který stal 1000 korun, ztratili. Utratíte dalších 1000 korun, abyste představení viděli? Podle předloženého scénáře jste utrpěli ztrátu. Budete-li jednat typicky, jako většina těch, kdo se v takové situaci ocitnou, další lístek si nekoupíte, i když představení chcete vidět.

Pokračujme odlišným scénářem. Máte v plánu jít na představení, kde budete muset zaplatit za vstupenku tisícovku. Když si vystojíte řadu u pokladny, zjistíte, že jste tisícovku, kterou jste měli v náprsní kapse, vytratili. Peněz abyste si lístek mohli koupit, máte ale i tak dost. Uděláte to? Průzkumy (Kahneman & Tversky, 1984) ukazují, že v tomto případě by si většina lidí lístek koupila.

Proč tedy většina lidí odpoví na první otázku „ne“, na druhou „ano“, i když oba scénáře znamenají stejné dilema – ztrátu 1000 korun? Odpověď spočívá v tom, že máme tendenci naše peníze různě kategorizovat, oddělovat a škatulkovat. Tisícovku vynaloženou na vstupenku jsme vyhradili do škatulky „zábava“, zatímco tisícovku ztracenou zaškatulkujeme někam jinam.

Obrázek 1: Ať už ve svém měšci neseme libry, nebo koruny, máme tendenci uvažovat o svých příjmech a výdajích optikou mentálního účtování – různým penězům přiřazujeme různou relativní hodnotu, i když jejich kupní síla vyjádřená absolutní hodnotou je stejná.

Zdroj: Mental accounting, slideshare.net (https://www.slideshare.net/Drizzlin/mental-accounting-2848308)

Ačkoli početně je tisícovka jako tisícovka, v naší hlavě peníze kategorizujeme a nakládáme s nimi podle toho, odkud přicházejí, kde jsou uchovávány a jak jsou utráceny. Tisícovka vyhraná v ruletě, tisícovka ze mzdy a tisícovka vrácená z přeplatku na daních by pro nás ale měla mít stejný význam a hodnotu – vždyť si za stejnou sumu koupíme stejné množství obědů nebo benzínu.

Máme prostě sklon vnímat hodnotu některých korun ve srovnání s ostatními jako nižší (a také podle toho s nimi nakládat, třeba s nimi i mrhat). Proč vlastně o různě získaných penězích uvažujeme jiným způsobem? Důvodem je vedení duševních účtů.

Mentální účtování

O tisícovce utracené na zábavu a tisícovce ztracené, uvažujeme jinak. Stejně tak nahlížíme jinak na tisícovku z výplaty a tisícovku, kterou najdeme. Lehce nabyl, lehce pozbyl, peníze zaškatulkované v kategorii „nalezené“ snadněji utratíme a vynaložíme.

S konceptem mentálního účetnictvím a duševního „účtování“ jako první přišel americký psycholog Richard Thaler. Uskutečněné a uvažované peněžní toky vedeme na oddělených duševních účtech, příjmy a výdaje škatulkujeme do pomyslných hrníčků – na inkaso, na útraty, na dovolenou a podobně. Jde o zvyk nakládat s jednou korunou tak a s jinou jinak.

Vyhrazování si pro své peníze různé přihrádky je praktické a prospěšné; umožňuje to ukládat si peníze pro budoucí potřeby. Na tomto principu je konečně postaven autopilot domácího rozpočtu. I když třeba žádné hrníčky, obálky nebo oddělené účty fyzicky nepoužíváme, i tak se opíráme o duševní účty, peníze uvnitř naší hlavy škatulkujeme. Rozdělujeme své peníze na oddělené duševní účty, což nutně vede k tomu, že k tisícovce na jednom účtu se chováme jinak než k tisícovce na účtu jiném – každý účet má pro nás jinou důležitost. Podle toho, od které kategorie ty které získané peníze zařadíme, tak s nimi budeme i zacházet.

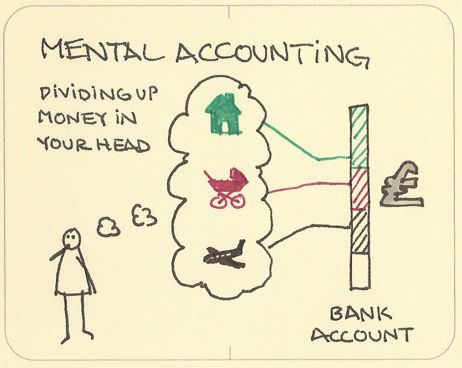

Obrázek 2: Naše peníze mentálně rozškatulkujeme do různých kategorií. Obarvíme je, něco určíme na bydlení, něco pro děti, další položka bude na dovolenou – peníze v naší hlavě rozdělíme, vedeme mentální účetnictví.

Zdroj: Google.cz, vyhledávání podle obrázku Mental accounting

Tak třeba peníze vyčleněné na dovolenou budeme pravděpodobně brát s jinou vážností než tutéž sumu nashromážděnou v penzijním fondu. Peníze „na dům“ pak třebas bývají peníze těžce střádané na zálohu na vysněný domek. I největší marnotratníci obvykle dokáží na tyto peníze nesáhnout už jen z toho důvodu, že je mají uložené v nedotknutelném mentálním trezoru. Ve výsledku máme sklon mít rozdílný přístup k penězům v závislosti na velikosti toho kterého mentálního účtu. Vliv má také velikost konkrétní transakce, během které jsou peníze vynakládány.

Naladění na velké utrácení

Vezměme další příklad. Představte si, že jdete do obchodu koupit svítidlo, které stojí tisícovku. V obchodě zjistíte, že v jiné pobočce obchodu vzdáleném pět bloků můžete v akci stejné svítidlo koupit za 750 korun. Vydáte se do té pobočky, abyste nakoupili za lepší cenu? Asi ano, a to i když si trochu ošlapete své boty a bude vás to stát nějakou minutu vašeho času.

Pokračujme v myšlenkovém experimentu rozdílným scénářem. Nyní se zamyslete nad situací, kdy jdete do stejného obchodu koupit značkový lustr, která se tu prodává za 17 tisícovek. V obchodě zjišťujete, že stejný lustr mají v pobočce obchodu o pár bloků dál k dostání za 16 750 korun. Půjdete do druhé pobočky? Pokud jste si řekli, že to za to ani nestojí, mentální účtování zafungovalo. V mentálním účtování jste možná postavili možnou úsporu ve výši 250 korun vedle vynaložených 17 tisícovek. Dosažitelná úspora se v tomto srovnání zdá být zanedbatelná. Přestože obě situace předkládají stejné dilema, projít pár bloků a ušetřit tím 250 korun, více lidí cestu do jiného obchodu podnikne v prvním případě.

Že byste si do ojetého auta nekoupili nový audiosystém? Je to možné, zejména pokud si nedokážete zdůvodnit vysoké náklady. Proč jste ale ochotni v případě, kdy objednáváte nové auto a pořádně se přitom zadlužujete nad výdaji na autodoplňky, jako je audiosystém, mávnout rukou? Jak je možné, že se prodejce v autosalonu nebude muset příliš namáhat, aby nás přesvědčil k výdajům, na které bychom při samostatném nákupu nepřistoupili? I když je mnoho lidí citlivých na cenu, kdykoli se jedná o finanční rozhodnutí většího rozsahu – jako je koupě elektrospotřebičů, auta nebo domu, dochází k uvolnění sebekázně.

Když kupujeme něco velkého, jako je auto, nebo dům, jsme vnitřně naladěni na velké útraty a výdaje. To vede k ochotě vynaložit větší částky peněz na doplňkové vybavení a položky, které bychom jinak ani nekoupili. Menší sumy zde mají v mentálně prováděném porovnání se sumami většími jakoby menší hodnotu. Dobří obchodníci tomuto způsobu uvažování dobře rozumí. A tak obchody se spotřební elektronikou prodávají společně s většími nákupy prodloužené záruky, vždyť „pojistné pár stovek je v porovnání s vynakládanou sumou zanedbatelné“. I pojišťovatelé prodávají k pojistným smlouvám exotické dodatky, vždyť „když už platíte za pojistku tolik, proč byste trochu nepřiplatili za její rozšíření“? Finanční poradce může ve vhodnou chvíli využít cross-selling a v křížovém prodeji přijít s nabídkou užitečného doplňkového produktu…

A ponaučení z pohledu spotřebitele? Provádíme-li nákup nebo investice většího rozsahu, je vhodné obchod dělit na dílčí části a tyto posuzovat samostatně.

-Radovan Novotný | Více na Investujeme.cz